Evolution du cadre légal, nouveautés apportés au projet de loi, mode de fonctionnement, le modèle adopté par le Maroc, comparaison avec l’assurance conventionnelle, comptabilité, règles prudentielles… tout savoir sur la nouvelle industrie du Takaful.

Plusieurs mois de tractations ont été nécessaires pour peaufiner le cadre légal du « Takaful » : Des allers-retours chez le Conseil Supérieur des Oulémas (CSO), des modifications dans les textes d’applications, des latences dans le circuit législatif… Finalement, nous y sommes. Le texte de loi a été adopté à l’unanimité par la Chambre des représentants.

L’élaboration de la loi finale n’a pas été chose simple. En avril 2018, le CSO a émis une série de recommandation de fond sur le premier jet sur des textes d’applications de la loi n° 59-13 présentés en 2016. La recommandation la plus importante portait sur la substitution des comptes d’assurances Takaful de l’entreprise d’assurance et de réassure Takaful (EART), par des fonds d’assurances et de réassurance Takaful dotés de la personnalité morale et de l’autonomie financière.

Le Conseil a également exhorté l’adoption du principe du mandat Wakala pour la gestion des opérations d’assurance et de réassurance Takaful, et pour la tenue des comptes des fonds Takaful. Il a aussi était question de faire la distinction entre l’adhésion au système d’assurance Takaful et la souscription d’un contrat d’assurance Takaful. Et enfin, d’appruver le principe de la séparation des comptes d’assurance Takaful, pour la couverture des risques de ceux liés aux contrats d’assurances « investissement Takaful »

Dans la foulée, et sur la base de ces recommandations, un nouveau projet a été préparé dans lequelle une batterie de changements y a été apportée. On en cite 2 principales : Introduction de nouvelles définitions telles que le fonds d’assurance Takaful, le fonds de réassurance Takaful, investissement Takaful. Et la possibilité d’exercer la réassurance Takaful pour les réassureurs exclusifs à travers des « Windows ».

Le modèle adopté par le Maroc

Pour schématiser, dans le système adopté par le Maroc, l’EART est tenue de préparer un règlement de gestion du fonds d’assurance Takaful comportant les principes et les règles de sa gestion. L’adhésion du participant au système Takaful est matérialisée par la signature de ce règlement. Ensuite et à l’instar de l’assurance conventionnelle, la garantie est accordée suite à la conclusion d’un contrat d’assurance.

Ainsi, lors de la signature le participant (assuré), reconnait que le paiement de sa contribution se fait sur la base d’un engagement de donation (Tabaru).

A noter que chaque fonds Takaful comprend 5 comptes : compte investissement Takaful, compte investissement Takaful UC, compte Takaful famille, compte Takaful général, compte Takaful Cat-Nat. Celui de Retakaful en comprend 3, il s’agit du compte des acceptations marocaines hors Cat-Nat, du compte des acceptations étrangères et enfin du compte des acceptations Cat-Nat.

Comptabilité, règles prudentielles, produits, calcul des primes…: points de précisions

Dans les pays où le Takaful est installé, la comptabilité se fait sous différents référentiels. Par exemple, certains pays de Golfe adoptent les normes AAOIFI, tandis que d’autres sont à l’IFRS. Nous avons posé la question lors du Masterclass organisé par l’ACAPS. Les responsables nous informent que la séparation des comptes (on en parle plus haut) à faciliter la processus comptable et que le Maroc se penche pour des normes locales. Ils notent aussi que le cadre comptable est dans « étapes très avancés ».

Les normes prudentielles sont pour leur part similaires à ceux du système conventionnel sous SBR. Toutefois, deux normes ont été rajoutées : une provision de stabilité et une provision sur l’excédent technique. Il y a lieu de mentionner que les excédents techniques contrairement au système conventionnel, sont distribués sur les participants suivant 3 modes: une répartition proportionnelle, par compensation ou bien le fonds récompense les participants qui n’ont pas eux de sinistres sur l’année.

Pour les primes ou les contributions les tarifs sont calculés selon les mêmes méthodes actuarielles que ceux du conventionnel. Aussi, le démarrage de cette nouvelle activité s’accompagnera de trois produits : décès-invalidité, investissement Takaful (équivalent du contrat de capitalisation) et multirisques bâtiment Takaful.

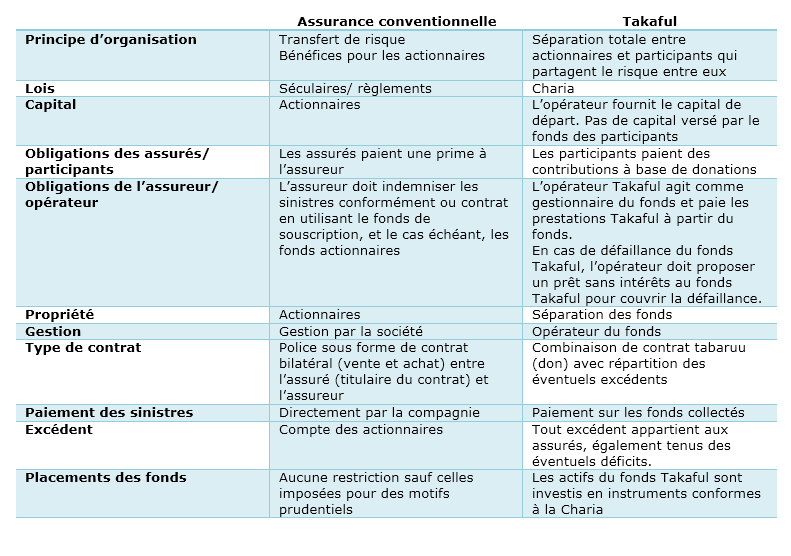

Points de différence entre Takaful et l’assurance conventionnelle

Ce tableau regroupe les principaux points de différence entre le système d’assurance conventionnel et le Takaful.

Source : ACAPS

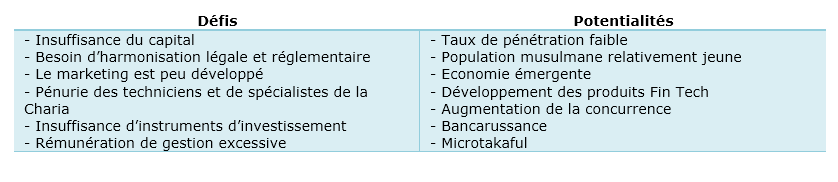

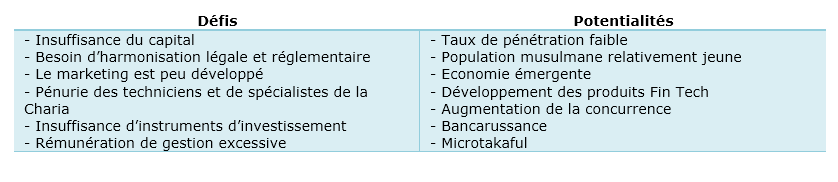

Croissance et perspective du marché Takaful

Les contributions financières mondiales du Takaful ont progressé de 355% entre 2006 et 2015, pour atteindre un total de 26 Mds de dollars, apprend-on lors du Masterclass de l’ACAPS, alors que dans le marché conventionnel mondial, les primes totalisent 4555 Mds de dollars. Sur ces 26 Mds de $ de primes, les pays CCG y contribué pour 12,6 Mds de $. Parallèlement sur les 215 des opérateurs Takaful présents dans le monde (hors fenêtres) 94 sont basés au CCG.

Source : ACAPS