◆ Le bureau casablancais du cabinet Roland Berger a mené une enquête en ligne auprès des Directeurs généraux et des directions stratégies des banques au Maroc sur leurs réponses face à la crise de la Covid-19, et les impacts anticipés.

◆ Au-delà des impacts attendus sur les créances en souffrance et les revenus, c’est un véritable changement de paradigme qui attend le secteur dans les prochains mois.

Par A. ElKadiri

L’enquête du cabinet Roland Berger, menée entre le 11 avril et le 12 mai 2020, a couvert trois éléments : la réponse d’urgence à la crise sanitaire et au confinement, les impacts anticipés d’un point de vue financier sur l’année 2020, et les perspectives ainsi que les changements à moyen long terme sur lesquels le secteur bancaire doit agir.

Réponses de continuité et de gestion de crise

Le premier enseignement de cette enquête, dont Finances News Hebdo restitue en exclusivité les résultats, est que face à la crise de la Covid-19 et au confinement, toutes les banques ou presque ont mis en place une série d'actions incontournables de stabilisation opérationnelle et de soutien commercial: mise en place de cellules de crise, adaptation de l'organisation du travail, déploiement des mesures de soutien du CVE, renforcement du service client et encouragement des canaux distants, scénarisation des impacts financiers, et réévaluation du profil de risque des portefeuilles.

Les banques doivent néanmoins s’inscrire dans un effort d'adaptation continu face à un confinement qui se prolonge : ainsi, environ 43% des répondants estiment que l'adaptation des processus et des SI n'est pas encore finalisée, et 57% pensent que les adaptations apportées jusque-là ne sont pas soutenables face à un confinement trop prolongé. A noter que malgré les perturbations et les surcharges associées à ces actions, les banques ont davantage privilégié la poursuite que la temporisation des projets prioritaires en cours avant crise.

En termes de consolidation commerciale, si les mesures de soutien du CVE sont déployées par l'ensemble des banques, la formation des «lignes de front» pour accompagner les clients en cette période de crise, ou des plans d'action segmentés et proactifs à l'égard de clients à forts risques et/ou valeur, sont moins systématiques et/ou avancés. «Des points pourtant critiques puisque les interactions actuelles constituent des "moments de vérité" uniques avec un potentiel de fidélisation, ou d'attrition, fort», note les auteurs de l’enquête.

Sur le plan de la pérennisation financière, les banques explorent des pistes d'adaptation des coûts avec un focus porté sur les dépenses externes ; les pistes relatives aux effectifs sont moins explorées à ce stade, notamment pour des considérations de solidarité dans un contexte de crise nationale. Autrement dit, la suppression de postes n’est pas, pour le moment, à l’ordre du jour.

Impacts sur les indicateurs financiers

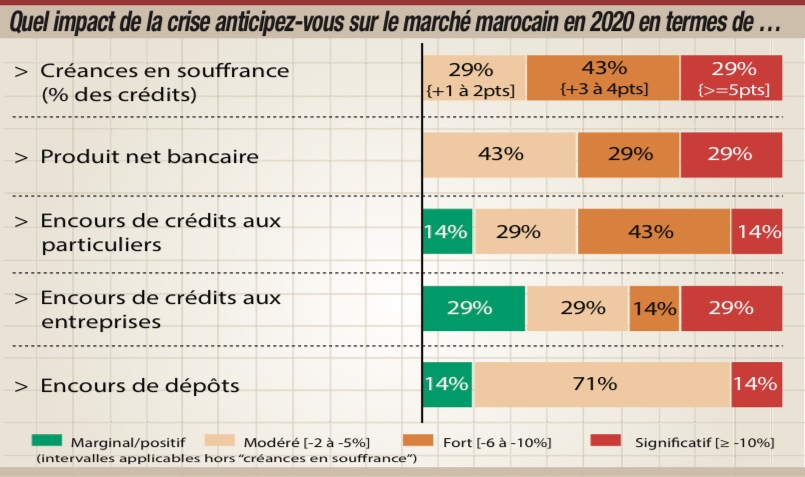

Les banques ont des perspectives nuancées sur l'ampleur de l'impact de la crise de la Covid-19 sur les principaux indicateurs en 2020. Ainsi, la majorité des banques anticipent une hausse importante (+3 à 5 pts et plus) des créances en souffrance. La majorité anti- cipent également une baisse significative (-6% à -10% voire au-delà) des encours de crédits aux particuliers ainsi qu'une baisse du PNB de même ampleur.

En outre, davantage de banques estiment que l'impact sera moindre pour les crédits aux entreprises en 2020, probablement en lien avec les mesures de soutien en phase de confinement et de relance. Enfin, les banques semblent converger sur le fait que les dépôts devraient être moins impactés, probablement en lien avec une moindre consommation et un impact sur l'assurance-vie en première ligne.

Impacts structurels et après-crise

La quasi-totalité des banques entrevoient un impact structurel fort de la crise de la Covid-19 sur le secteur bancaire, qui impactera les usages et besoins des clients, mais également les stratégies et les positions concurrentielles des banques. Les banques s'accordent en effet sur le fait que la crise devrait impacter tous les aspects du métier bancaire –distribution, offres produits et services, modèles opérationnels, approche risque, et modèles d'organisation et de collaboration –, avec un consensus plus large autour de 2 facteurs clés de succès pour l'après crise : la distribution digitale et omnicanale, et la redéfinition de modèles opérationnels «leans» et résilients.

En dehors d'une banque, s'estimant «best in class» sur 4 dimensions, la plupart se voit en avance sur 2 à 3 dimensions, avec quelques archétypes qui se dégagent : certaines banques se disent en avance sur les aspects front (distribution / offre) et d'autres sur les opérations et les modèles d'organisation et de collaboration.

«Sans se laisser distancer sur des domaines critiques, un enjeu déterminant est de choisir ses batailles clés pour créer une différenciation concurrentielle réelle et reconnue par les clients», analyse le cabinet Roland Berger. ◆