- CDG Capital Bourse évalue l’impact de la norme IFRS 9 sur 5 banques cotées.

- Des hausses à deux chiffres du coût du risque pour la majorité des établissements analysés.

Alors que durant l’exercice 2017 la croissance du secteur bancaire a été essentiellement nourrie par la bonne tenue des activités au Maroc, dans le sillage de la remontée des taux débiteurs qui a permis aux banques de reconstituer leurs marges, mais aussi de la baisse sensible du coût du risque, il devrait en être autrement pour l’exercice 2018.

Si les activités au Maroc devraient continuer à bénéficier d’un environnement favorable (voir encadré), le coût du risque, en revanche, devrait repartir à la hausse, en lien avec les premiers effets de l’implémentation de la norme comptable IFRS 9. CDG Capital Bourse a, dans ce sens, livré son évaluation chiffrée de l’impact de cette norme sur le coût du risque des établissements bancaires cotés à la Bourse. Rappelons que jusqu’à maintenant, ni la Banque centrale ni les banques n’ont communiqué sur l’impact exact de la norme sur leurs fonds propres et leur rentabilité.

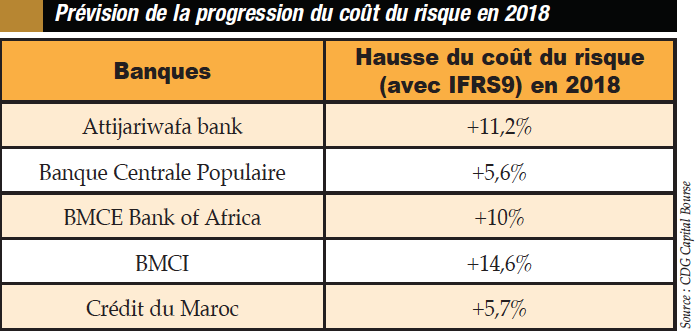

Selon la Société de Bourse, pour l’ensemble des banques cotées étudiées (hormis CIH Bank qui n’a pas été retenue pour l’étude), l’entrée en vigueur de la norme IFRS 9 devrait induire une aggravation plus ou moins importante du coût du risque.

Pour Attijariwafa bank, les analystes de CDG Capital Bourse anticipent une progression de 11,2% du coût du risque à 2,4 milliards de DH en 2018, suite à l’augmentation du montant global des provisions avec l’entrée en vigueur de la norme IFRS 9.

Pour la Banque Centrale Populaire, l’impact serait moindre. La mise en œuvre de l’IFRS 9 devrait impliquer une hausse de l’encours des provisions, ce qui entraînerait, selon les prévisions de la SDB, une augmentation de 5,6% du coût du risque du groupe, et ce en dépit du bon niveau du taux de provisionnement groupe qui s’est établi à 80% en 2017.

Du côté de BMCE Bank of Africa, les analystes de CDG Capital Bourse tablent sur une hausse de 10,0% du coût du risque à 1,97 milliard de DH en 2018, suite à l’augmentation du montant global des provisions avec l’entrée en vigueur de la norme IFRS 9. «Notons que le groupe présente un taux de couverture qui demeure en deçà du secteur», souligne la note.

Pour la BMCI, les analystes anticipent une progression de 14,6% du coût du risque à 600 millions de DH en 2018. Cette appréciation résulte, d’une part, de l’augmentation du montant global des provisions avec l’entrée en vigueur de la norme IFRS 9, mais aussi de l’intégration d’une provision liée à une fraude d’environ 40 millions de dirhams.

Crédit du Maroc, enfin, devrait connaître une progression de 5,7% du coût du risque selon la même source, pour atteindre 435 millions de DH, suite à l’augmentation du montant global des provisions avec l’entrée en vigueur de la norme IFRS 9.

Rappelons que selon la norme IFRS 9, les prêts doivent être classés dans l'une des trois catégories suivantes : phase 1, phase 2 et phase 3.

Ainsi, les prêts peu risqués (qui viennent d'être émis) sont classés dans la phase 1 et devraient être provisionnés à hauteur d’un montant égal à la perte qui devrait être subie au cours des 12 prochains mois.

Quand un prêt subit une «augmentation significative du risque de crédit», il passe à l'étape 2 et nécessite des provisions jusqu’à la dernière échéance du prêt.

Enfin, les prêts à risque de crédit sont classés dans la troisième phase et sont provisionnés de la même manière qu’en IAS 39. ■

Environnement favorable pour les crédits bancaires

Bien que confrontées à un paysage changeant avec la mise en oeuvre de l’IFRS 9, les banques marocaines devraient continuer à bénéficier de la bonne orientation de la croissance des crédits. Selon CDG Capital Bourse, «les crédits bancaires devraient bénéficier d’une toile de fond toujours assez favorable, avec une croissance du PIB aux alentours de 3%, une politique monétaire qui demeure accommodante et une légère hausse prévue des prix du pétrole similaire à celle de 2017».

Dans ce contexte, la SDB table sur une croissance des crédits en 2018 de l’ordre de 3,8%. Rappelons que Bank Al-Maghrib s’attend, elle, à une hausse des crédits distribués de 4,5%. Le GPBM (Groupement professionnel des banques au Maroc), de son côté, prévoit une progression de l’ordre de 6,6%. Le trend haussier du crédit ne devrait donc pas être remis en cause par l’introduction de la norme IFRS 9. La Banque centrale a pris soin en effet de mettre en place une période de transition sur 5 ans, ce qui devrait lisser légèrement cet impact.

Notons enfin que les analystes prévoient une hausse d’environ 3% des créances en souffrance pour l’année 2018 au niveau du secteur bancaire marocain, portant le taux contentieux à 8% (7,8% actuellement).

A lire sur le même sujet >

IFRS 9 : Quel impact sur les banques marocaines ?

Banques/ Instruments financiers : De grands bouleversements attendus avec l'IFRS 9

IFRS 9 : un sérieux test pour les banques

IFRS 9 : Bank Al-Maghrib accorde un délai de grâce pour les publications trimestrielles

A.E